La temática que rodea al arrendamiento inmobiliario es un asunto de vital importancia para el sector inmobiliario. Es por eso que, el Centro de Capacitación, Investigación y Estadística, CCIE, en conjunto con la Asociación Mexicana de Profesionales Inmobiliarios, AMPI, han convocado al Primer Foro Nacional de Rentas, que se llevó a cabo, en modalidad a distancia, el pasado mes de mayo del presente año, con la finalidad de informar, actualizar y proponer soluciones en materia de arrendamiento.

Quien estuvo a cargo de dirigir el evento fue el Lic. Antonio Ríos, Coordinador de Certificaciones Federales y las palabras inaugurales, que dieron inicio al evento, estuvieron a cargo de la Comisionada Presidente del CCIE, la Lic. Georgina Redonda Osorno.

El foro comprendió diversos contenidos centrados en temáticas acerca de contratos, pólizas jurídicas de arrendamiento, impuestos, inquilinos, desocupación de los inmuebles, entre otros temas. Sin embargo, en la presente reseña les compartiremos una síntesis de alguno de los temas que fueron expuestos.

Una de las empresas invitadas a participar fue Previsión Legal , empresa mexicana con más de 20 años ofreciendo el servicio de póliza jurídica para el arrendamiento. La persona encargada de presentar el tema “Arrendamiento como solución inmobiliaria post-Covid” fue el Lic. Javier Tapia, Director de Previsión Legal. El Lic. Tapia recomienda a las empresas agencias inmobiliarias o asesores independientes de apostar por los arrendamientos, verlos como una oportunidad de negocio, no como algo secundario.

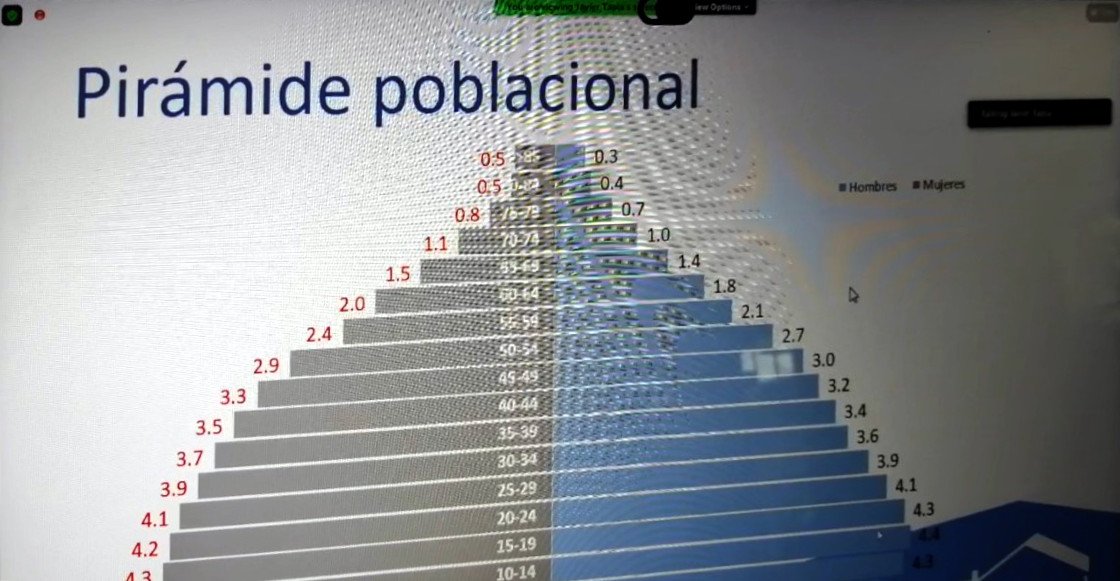

Comenta que la pirámide poblacional está cambiando. La población, aunque a un ritmo más bajo, sigue creciendo, sin embargo, lo que se ha visto diferente es la cantidad de personas que habitan por vivienda, la cual ha ido disminuyendo. Presentó una proyección que muestra que para el 2025 se estarán necesitando alrededor de 36 millones de viviendas pero, la venta de inmuebles ha caído, lo cual implica que las personas se encontrarán en la necesidad de rentar una vivienda.

Las nuevas generaciones tienen otra forma de pensar y tienden a ya no desear adquirir una vivienda, prefieren invertir en otros asuntos como viajar o adquirir otro tipo de bienes. Según conteos del INEGI realizados en el 2015, la vivienda en renta tuvo un crecimiento.

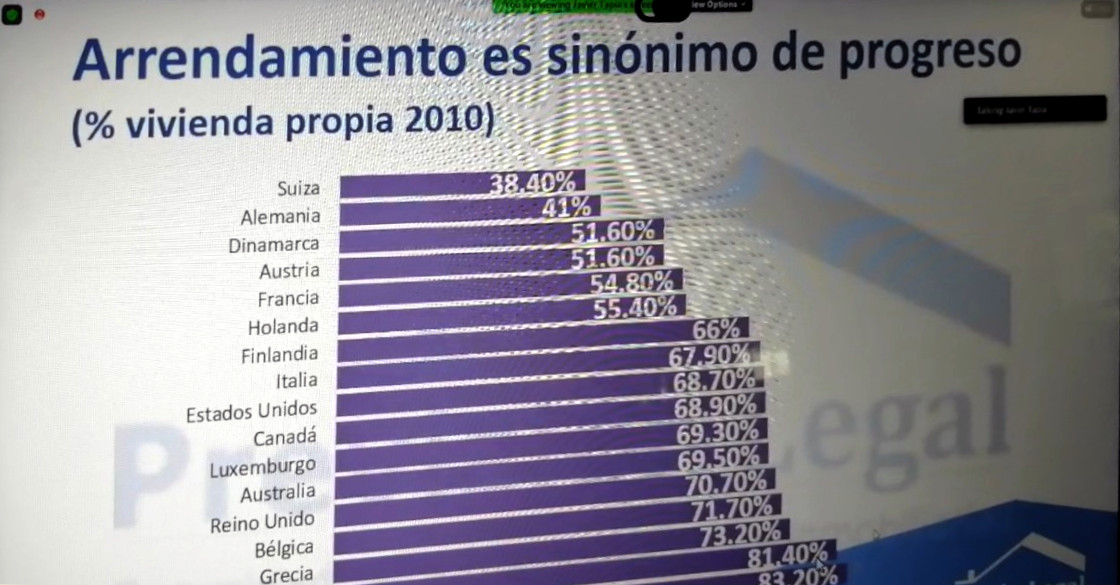

Alrededor del mundo, el arrendamiento es sinónimo de progreso, ya que en los países más desarrollados la gente tiende menos a tener una vivienda propia. En México, tenemos el paradigma de que la vivienda rentada es para la gente pobre, que le va mal y que no tiene dinero. Sin embargo, el arrendamiento ofrece una mayor flexibilidad en cuanto a la movilidad y al cambio, se puede ir adaptando a las etapas y condiciones de la vida.

Según datos de la OCDE, la gente más joven de entre 18 a 49 años, fue la más afectada, laboralmente hablando, durante la pandemia, que en el caso de México es la mayoría de la población. Coincide con el rango de la población que más utiliza el arrendamiento como alternativa de vivienda. Se tiene el dato de que, durante la pandemia, el 30% de las personas regresaron a vivir a casa de sus familiares.

El mercado inmobiliario se está reconfigurando. En tiempos de crisis la gente se mueve, por lo general se reduce, al contrario a pensar en que el mercado se contrae. Se dan muchos movimientos. Siempre se van a necesitar espacios para vivir, trabajar, fabricar y comerciar, esto es un hecho que no va a cambiar, lo que cambia es el dónde y el cómo.

En las proyecciones de necesidad de vivienda, la vivienda propia se estanca dando paso al crecimiento del arrendamiento, por el cual hay que apostar como una unidad de negocio para las agencias inmobiliarias. Según las estadísticas, las personas se cambian de vivienda en promedio cada 17 meses, en promedio pagas $4,900.00 mensuales y los arrendamientos se renuevan anualmente, lo que indica una oportunidad de ingresos a la que ponerle atención.

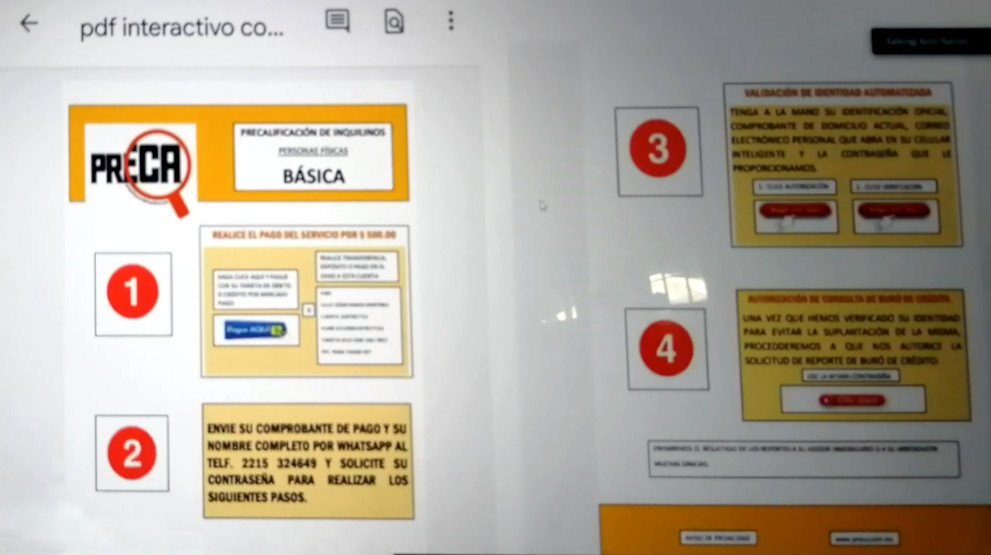

Otra de las empresas expositoras fue RentasOK, especialistas en servicios integrales para el arrendamiento. El Lic. Julio Cesar Ramos Martínez comentó la importancia de la pre calificación de los inquilinos para reducir el riesgo de problemas en el arrendamiento.

La importancia en la pre calificación sirve para:

• Medir el riesgo de cumplimiento del contrato.

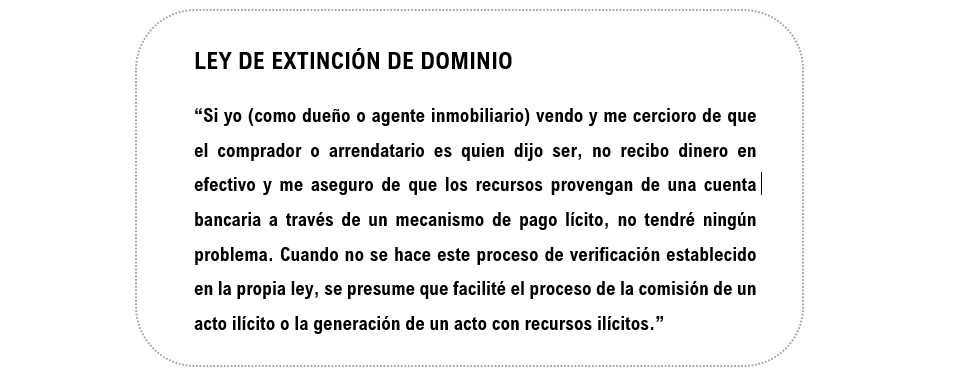

• Cumplir con las leyes como la de extinción de dominio y ley antilavado de dinero.

• Otorgar tranquilidad al propietario del inmueble.

• Para ser profesionales inmobiliarios.

En un proceso de arrendamiento, el SAT solicita tener bien identificado al inquilino y verificar su actividad u ocupación, así como verificar los posibles beneficiarios agregados del inmueble que van a gozar de éste. Para no tener problemas con la ley de extinción de dominio, se debe cerciorar, en una transacción de venta o de arrendamiento, que el comprador o arrendatario es quien dice ser y que el dinero que presenta provenga de mecanismos de pago lícito, en caso contrario, el agente inmobiliario o vendedor estará considerado, en dado caso, como vehículo facilitador de la comisión de un acto ilícito.

Cualquier movimiento de arrendamiento va a implicar un riesgo que hay que minimizar para evitar perjudicar el patrimonio de las personas. Los riesgos existentes pueden ser:

• Incumplimiento del pago.

• Incumplimiento de pago de servicios o cuotas de mantenimiento.

• Daños al inmueble.

• Inquilinos u obligados solidarios con suplantación de identidad.

• No devolución del inmueble en los tiempos pactados.

• Incumplimiento de la ley de extinción de dominio y ley de antilavado.

La manera de medir el riesgo que se corre con un inquilino se puede realizar:

• Verificando la identidad de la persona.

• Checando el buró de crédito.

• Revisando sus antecedentes jurídicos.

• Haciendo un estudio socioeconómico.

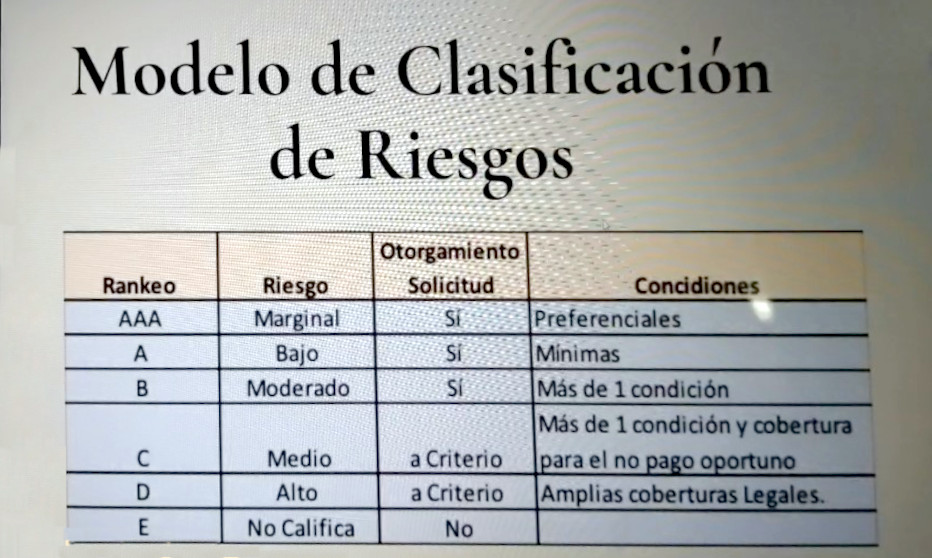

En la empresa RentasOK cuentan con un modelo para la calificación de riesgos en donde miden:

• La capacidad de pago. Apalancamiento y liquidez.

• El desarrollo de la estabilidad profesional de la persona. Que haya sido estable en sus empleos.

• Los antecedentes crediticios y legales en el buró de crédito.

• Su procedencia y movilidad.

• La economía familiar.

• En caso de las personas morales o empresas, se realiza un análisis del sector en donde desarrolla sus actividades, el tipo y tamaño de la organización.

Con las mediciones realizadas clasifican a los inquilinos dentro de un ranking para conocer el nivel de riesgo.

RentasOK cuenta con un sistema de validación de documentación electrónica mediante una aplicación para verificar la autenticidad de la persona y su documentación. Además, realizan una exhaustiva verificación dentro del buró de crédito revisando:

• Su score y probabilidad de pago.

• Historial crediticio.

• Empleos registrados.

• Domicilios registrados.

• Juicios reportados.

• Montos de créditos autorizados.

Con el estudio socioeconómico se busca validar la información proporcionada y la ubicación de familiares para actos de cobranza, además de conocer su entorno familiar y económico. La empresa otorga al final de su investigación un reporte de pre calificación en donde muestran:

• Nivel de riesgo dentro del rankeo.

• El score en el buró de crédito y la probabilidad de pago.

• El resultado del estudio socioeconómico.

• El resultado de la validación de identidad.

Con todo este procedimiento se logra hasta un 20% de disminución de riesgo.

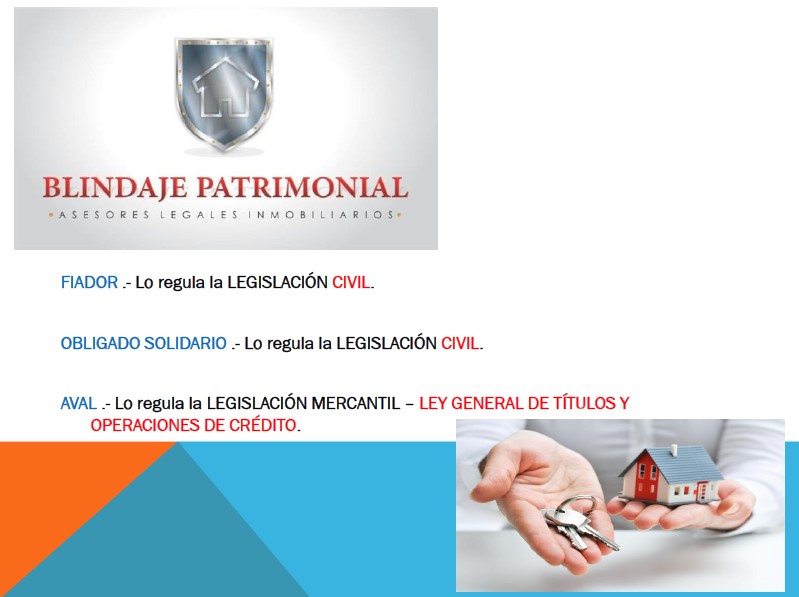

Una más de las empresas invitadas como ponente fue Blindaje Patrimonial , especialistas en asesoría legal inmobiliaria y pólizas jurídicas. El Lic. Elías Pérez Suárez puntualizó las diferencias entre las figuras: fiador, aval y obligado solidario. Términos que en ocasiones crean confusión y es muy importante que, como asesor inmobiliario, se manejen de forma precisa.

El Lic. Pérez comentó que tanto el obligado solidario como el aval son la misma figura con las mismas obligaciones, pero el obligado solidario se encuentra especificado dentro de la materia civil y el aval dentro de la materia mercantil, es la figura que firma los pagarés junto con el deudor. Mientras que el fiador es una figura de respaldo que cumple su obligación de responder a una deuda a la que se comprometió y por la cual dejó un bien en garantía, siempre y cuando se hayan agotado los recursos de búsqueda de elementos en el patrimonio del deudor, es decir, cuando el deudor no cuenta con bienes muebles, inmuebles, cuentas bancarias, etc. con las cual pueda cubrir su deuda, entonces se ejerce la acción en contra del fiador.

Si te ha gustado este artículo, comparte con tus amigos.

FUENTE DE REFERENCIA:

PRIMER FORO NACIONAL DE RENTAS CCIE-AMPI 2021

Transmisión Vía Zoom

26 de mayo de 2021.